L’or fera-t-il briller votre portefeuille en 2024?

Le cours de l’or est au plus haut. Où s’arrêtera-t-il? Faut-il encore y consacrer une partie de son épargne, et de quelle façon?

Pour une once troy, soit 31,1 grammes d’or, il faut aujourd’hui débourser environ 2 000 dollars, près de 1 900 euros. Cela représente 65 000 dollars, ou 60 000 euros, le kilo. Jamais le «roi des métaux» n’a été aussi cher. Inoxydable, il survit depuis longtemps à tout et à tous. Facile à fondre et à plier, il était tout désigné pour fabriquer des pièces de monnaie. Quant à sa quantité limitée (les réserves exploitables connues ne contiendraient plus que 53 000 tonnes), elle ne fait qu’en augmenter l’attrait (et le prix).

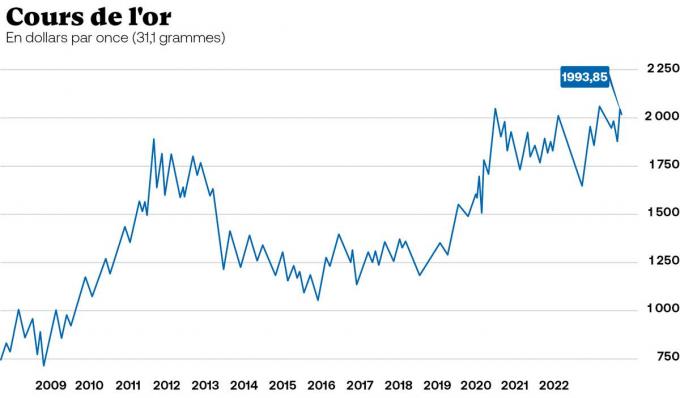

En période de crise, l’or est souvent considéré comme une valeur refuge par les épargnants. Ce fut le cas, entre autres, lors de la crise bancaire de 2008 et de celle de l’euro qui a suivi. Son prix avait alors doublé, dépassant les 40 000 euros le kilo. Il avait ensuite légèrement baissé pour se stabiliser autour des 35 000 euros pendant des années. Mais depuis 2018, le cours est reparti à la hausse. Particulièrement l’an dernier: alors que le coût de presque toutes les matières premières baissait, le prix de l’or avait culminé à 60 000 euros le kilo fin 2023.

La raison de ce bond? Les investisseurs pensaient que la FED, la banque centrale américaine, baisserait fortement ses taux d’intérêt en 2024. Or, quand ils diminuent et que les investissements rapportent moins que l’inflation, les investisseurs perdent du pouvoir d’achat et cherchent d’autres options. L’or en fait partie.

D’autres facteurs ont fait grimper le prix de l’or: l’invasion de l’Ukraine par la Russie, la guerre entre Israël et le Hamas, les bombardements au Yémen contre les rebelles houthis par les forces américaines et britanniques ou encore l’implication de plus en plus marquée de l’Iran dans le conflit au Moyen-Orient. Le métal jaune est souvent comparé au canari dans la mine de charbon: une hausse du cours est annonciatrice de danger.

Les pour et les contre

Il existe d’ardents défenseurs de l’investissement dans l’or. Ces «gold bugs» aiment rappeler que les actions peuvent perdre toute leur valeur, que les obligations peuvent ne pas être remboursées et que les banques peuvent faire faillite. Alors que l’or reste de l’or. De plus, la demande, en particulier de la part de la Chine et de l’Inde, ne cesse d’augmenter alors que l’offre est limitée.

D’autres rappellent toutefois que l’or n’a pas de valeur économique: il est peu utilisé comme matière première, contrairement à l’aluminium, au zinc, au cuivre, etc. «La valeur réelle de l’or n’est pas très élevée, confirme Gert Peersman, professeur d’économie à l’UGent. Que peut-on en faire? Au mieux, une dent.» En outre, l’or n’offre ni intérêts ni dividendes. Au contraire, le conserver dans un coffre coûte de l’argent. Et comme sa cotation est exprimée en dollars, il faut aussi tenir compte des éventuelles pertes de change lors de la conversion en euros.

Malgré tout, l’or a sa place dans un portefeuille d’investissement diversifié. Y consacrer une petite partie de son épargne est souvent considéré comme une sorte d’assurance: si les actions ou les obligations dans lesquelles on a investi ne se portent pas bien, l’or peut protéger des chocs trop importants. C’est pourquoi la plupart des portefeuilles en comportent, généralement, entre 5% et 10% du montant total investi. Mais attention: son cours peut fluctuer fortement, à la hausse comme à la baisse (voir graphique). L’or est donc plus risqué qu’un compte d’épargne, par exemple.

Comment investir dans l’or?

Le plus courant est d’acheter des lingots ou des pièces, par exemple un Krugerrand ou un Napoléon, dans des boutiques spécialisées comme Gold & Forex International ou The House Gold & Silver. Il est conseillé de toujours se renseigner sur la commission à payer, car l’or ne se négocie pas au même prix partout. Dans tous les cas, il est préférable d’effectuer son achat par l’intermédiaire d’une institution spécialisée ou d’une banque, et d’éviter les sites Internet coûteux ou douteux.

Une autre manière est d’opter pour des trackers. Concrètement, il s’agit de fonds qui, plutôt qu’investir dans des actions ou des obligations, le font dans l’or. Ils sont donc négociés en Bourse. Le grand avantage d’un tracker est qu’il suit le cours de l’or et qu’il peut être vendu à tout moment, sans avoir à posséder et conserver soi-même lingots ou pièces. Les trackers aurifères les plus connus sont SPDR Gold Trust, iShares Physical Gold, Amundi Physical Gold et Gold Bullion Securities. Là aussi, il faudra vérifier les frais associés au tracker choisi.

Troisième façon, indirecte: l’achat d’actions d’une mine d’or. Les mines cotées en Bourse les plus connues sont Barrick Gold et Goldcorp. L’opération est toutefois un peu plus risquée que l’investissement dans l’or physique. En effet, la plupart des groupes miniers produisent également d’autres métaux, destinés à l’industrie. Ils sont donc plus sensibles aux crises économiques. En outre, les mines peuvent être touchées par des catastrophes naturelles, des grèves, etc., ce qui entraîne une baisse de la production et, par conséquent, du cours des actions.

Et les bijoux ? La prudence, ici, s’impose. L’or d’investissement est généralement à 24 carats, ce qui signifie qu’il est pur. Les bijoux, eux, sont généralement constitués d’or 18 ou 14 carats, ce qui signifie qu’ils contiennent d’autres métaux. En outre, leur valeur dépend également de leur design. C’est pourquoi il est généralement déconseillé d’investir dans le précieux métal par le biais d’un bracelet ou d’une bague. Ou alors uniquement par amour, pas par spéculation.

Lire aussi | 8 façons d’investir dans l’or

Reste une interrogation: est-il encore opportun de consacrer une partie de son bas de laine à l’or alors que son prix est au plus haut? Difficile de répondre à cette question, car personne ne peut prédire quel sera son cours dans les mois et les années à venir. Même si certains avancent une hausse possible de 8% pour la fin de l’année. Ce qui est sûr, c’est qu’il est préférable d’acheter avant toute nouvelle instabilité économique. Et que les avertissements selon lesquels l’Europe pourrait être impliquée dans une guerre pourraient encore faire grimper le prix.

Miser sur l’argent plutôt que le métal jaune?

Si certains annoncent une hausse de 8% de l’or comparé à son prix d’aujourd’hui, pour atteindre les 2 200 dollars, cette hausse ne serait rien comparé à celle entrevue pour l’argent. Il pourrait «vraiment, vraiment briller», a prédit Joni Teves, experte en métaux précieux pour UBS, lors d’une interview accordée à la chaîne de télévision américaine CNBC. Et superformer l’or.

Comme pour le métal jaune, ce sont les perspectives de baisses des taux de la Fed qui favoriseraient une hausse du cours. Au vu des performances moins bonnes de ces dernières années, il pourrait aussi y avoir un effet de rattrapage pour l’argent, ajoute l’experte. Elle s’attend à un «mouvement extraordinaire» mais ne donne pas de fourchette de prix et de hausse du cours. L’argent, davantage relié à l’activité économique, car utilisé dans de nombreux secteurs, profite d’une baisse des taux. Il se négociait à 23,07 dollars le 21 février.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici