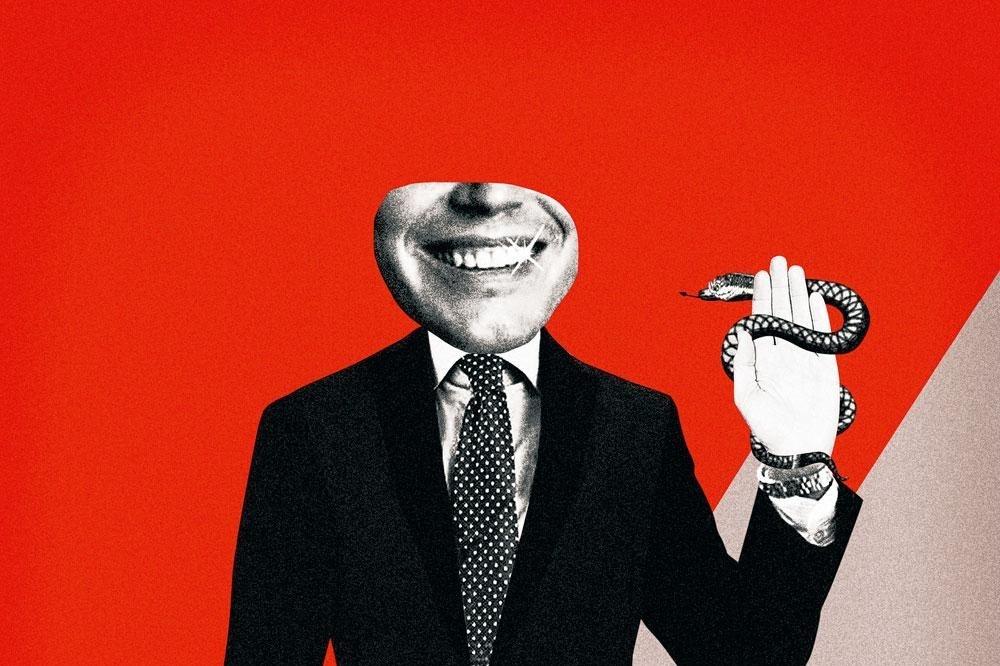

Karel Van Eetvelt (Febelfin): « Le serment bancaire, inconvenant et contre-productif »

Fin de législature éprouvante pour les banques : leurs collaborateurs devront prêter un serment de bonne conduite. CEO de Febelfin, la fédération du monde bancaire, Karel Van Eetvelt déplore ce nouvel acharnement contre un secteur qui se sent mal aimé.

Un serment qui engage au respect des normes déontologiques : comment ne pas saluer cette avancée sur le plan de l’éthique bancaire ?

Il ne s’agit que d’une initiative purement politico-politicienne, adoptée avant les élections à l’instigation des partis Ecolo-Groen, avec pour seul objectif de s’en prendre à une victime classique : la banque.

L’Open VLD et le CDH cosignaient aussi la proposition, votée à la Chambre par tous les partis, sauf abstention de la N-VA…

Elle a été adoptée dans un contexte politicien très spécifique. Sans un gouvernement en affaires courantes, je suis convaincu que ce serment bancaire ne serait pas passé. Au lieu du partenariat que nous souhaitons avec le monde politique dans le but d’améliorer la réputation du secteur financier auprès du grand public, Febelfin a eu droit à deux séances en commission des Finances de la Chambre, sans jamais parvenir à y obtenir une écoute sur ses solutions alternatives. Visiblement, certains ne visaient qu’à punir le secteur bancaire et à pouvoir s’afficher dans la presse avec ce trophée. C’est une attitude vraiment très décevante.

Vous le trouvez vexant, ce serment ?

Inutile en tout cas. Il visera les employés bancaires plutôt que les banques elles-mêmes, il n’aidera pas à changer le comportement des collaborateurs et ses effets sur l’image du secteur bancaire resteront très limités. Qu’observe-t-on aux Pays-Bas, où le serment bancaire a été adopté ? Quatre sanctions sur cinq imposées en vertu de ce serment résultent de plaintes déposées par des banques elles-mêmes contre leurs employés, pour des infractions qui sont déjà sanctionnées en Belgique, et souvent même par un licenciement : il s’agit de vol d’argent ou d’utilisation abusive de données personnelles. Cette mesure ne fera donc qu’alourdir des sanctions disciplinaires qui pourront aller jusqu’à l’interdiction professionnelle à vie. Nous voulons un changement fondamental de culture et de comportement au sein du secteur bancaire mais par une voie à long terme et non par un acte symbolique qui permet de frapper facilement l’opinion. Nous émettons de sérieuses réserves quant à la constitutionnalité de ce serment dont l’entrée en vigueur n’est d’ailleurs prévue qu’après concertation avec le secteur. Nous comptons bien discuter avec le prochain gouvernement et convaincre les décideurs politiques de la plus grande efficacité de nos alternatives.

Faire croire que les bénéfices des banques vont dans la poche des administrateurs et des actionnaires n’est pas correct.

Quelle recette préconisez-vous pour injecter plus d’éthique dans le monde bancaire ?

La création d’un conseil de bonnes pratiques dans le secteur financier. Cet organe indépendant passerait régulièrement au crible la politique d’intégrité des banques en procédant, par exemple tous les deux ans, à une évaluation des pratiques en cours auprès d’un échantillon représentatif de collaborateurs à tous les niveaux. Ils auraient à remplir, de manière anonyme, un questionnaire portant sur la manière dont le management de leur institution financière traite et gère l’honnêteté, le respect, l’ouverture, le sens des responsabilités, etc. Ce baromètre sera communiqué au conseil d’administration et sera comparé aux résultats des autres institutions.

Avec des sanctions à la clé ?

Ce conseil de bonnes pratiques ne serait pas une autorité de contrôle pas plus qu’un organe disciplinaire mais un miroir et une caisse de résonance pour les institutions financières qui souhaitent renforcer leur politique d’intégrité. A l’approche punitive, nous privilégions l’approche incitative.

La voie de l’autorégulation n’a-t-elle pas déjà montré ses limites ?

Les banques s’adapteront à leurs bonnes pratiques mutuelles sous l’influence d’administrateurs indépendants et de la pression exercée entre pairs. L’anonymisation contribuera à ce qu’elles soient pleinement disposées à participer sans crainte aux évaluations et à en retirer une réelle plus-value. Mais soyons réalistes : aucun droit disciplinaire n’empêche les dérapages.

Ce serment, est-ce un nouvel accès de bank bashing ?

Il ne se passe pas une semaine sans qu’on nous rappelle la crise bancaire qui remonte à onze ans déjà. On oublie que, depuis 2008, les pouvoirs d’investigation et de sanction sur le secteur financier ont considérablement augmenté. Les autorités disposent aujourd’hui d’une gamme d’instruments de surveillance et de sanctions plus dissuasives que jamais. Au cours des dernières années, le Parlement s’est principalement attelé à élaborer des sanctions et des peines complémentaires très radicales. L’arsenal réglementaire suffit. Miser sur davantage d’initiatives qui viseraient à punir le secteur financier n’augmentera pas son intégrité. Il est inconvenant et contre-productif de s’en prendre, par l’instauration de ce serment, aux collaborateurs bancaires, y compris les membres des directions, qui ont sorti le secteur du désastre de la crise financière de 2008.

L’homme de la rue en retient plutôt l’impunité dont ont joui ses responsables. L’épilogue judiciaire dans l’affaire Fortis, qui s’est soldée par un abandon des poursuites en décembre 2018, en a été la dernière illustration…

Nous pouvons comprendre ce sentiment mais les dirigeants impliqués ne sont plus en fonction aujourd’hui et leur sanction n’effacerait de toute façon pas le problème d’image dont souffre le secteur financier.

La confiance envers les banquiers ne règne toujours pas ?

Elle reste effectivement à un niveau plancher très préoccupant. Même après le Dieselgate, le secteur automobile bénéficie encore d’un niveau de confiance supérieur au niveau du secteur financier, et tous les efforts déployés ces dernières années n’ont pas suffi à inverser cette perception négative. Nous nous attelons déjà à améliorer nos relations avec le client mais c’est un travail de longue haleine. Mais qui se plaint, au fond ? L’homme de la rue ou une minorité de politiciens ?

Le client ordinaire a du mal à s’apitoyer sur le sort de banques qui affichent de plantureux bénéfices semestriels tout en fermant des agences, en liquidant l’emploi et en augmentant les frais bancaires. Ne frise-t-on pas l’indécence ?

Que l’homme de la rue puisse trouver tout cela choquant et qu’il ait du mal à comprendre les mutations en cours, je peux l’admettre. Mais de la part d’un parlementaire ou d’un ministre, responsables du futur du pays, ce genre d’attitude me déçoit profondément. Faire croire que ces bénéfices vont uniquement dans la poche des actionnaires ou administrateurs n’est pas correct. Soyons clairs : c’est le monde politique qui a voulu tirer les leçons de la crise financière de 2008 en évitant à l’avenir des institutions financières sous-capitalisées. Une rentabilité de 8 à 12 % est nécessaire pour pouvoir lever des capitaux et renforcer les fonds propres, et ainsi rencontrer les défis en matière de stabilité et de transformation. Les superviseurs sont d’ailleurs très attentifs à ce sujet. Ce sont donc les mêmes politiciens qui nous ont imposé ces exigences légales et qui se plaignent aujourd’hui de nous ! Le secteur financier est très fragile, il traverse depuis dix ans des périodes d’extrêmes turbulences, il est attaqué par des entreprises extérieures à la sphère financière (NDLR : les Gafa veulent se profiler comme des acteurs bancaires). Ces bénéfices sont nécessaires si l’on veut éviter des faillites bancaires et dégager les moyens pour investir dans la reconversion digitale.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici